2010年,在2008年金融危机及2009年初市场崩盘之后,时任美联储主席伯南克发表了一篇重要演说,阐述了「财富效应」的优点。他说:

「」

伯南克暗示,美联储通过量化宽松及降低联邦基金利率为金融市场注入流动性,从而推高股市回报,为这个「良性循环」添油加醋。

此后,宽松的货币政策与股市正回报一直保持良好的相关性。这种关系固然值得注意,但我们也必须考虑事情的另一面。简单来说,伯南克描述的良性循环便会陷入停滞。

有鉴于近期市场波动及可能出现的负面财富效应,量化股市回报与经济活动之间的关系变得尤为重要。

边际消费倾向(MPC)边际消费倾向帮助我们估算财富或收入的增加和减少如何影响经济活动。

我们先说明收入的边际消费倾向计算方法,然后用同样的逻辑来分析财富变化的影响。

虽然每个人的比例都不同,但经济学家主要关注总体数据。边际消费倾向的计算方法是消费变化除以收入变化,以0到1之间的比率表示。例如,如果一个人获得1,000美元的奖金并花费了750美元,那么边际消费倾向就是0.75。

下图显示了自1959年以来总体消费和收入的年度变化。0.4432的R平方值表明两者之间存在较强的相关性。此外,根据趋势线的斜率,边际消费倾向为0.6182。换句话说,从整体来看,消费者平均会将每1美元额外收入中的61美分用于消费。这里的收入包括工资和奖金,以及政府相关福利,如减税或纾困金。

收入与个人消费

财富效应的计算要计算股市变动导致的财富变化的边际消费倾向,我们需要用个人股票持有量代替个人收入。我们将会看到,。

下图展示了1959年至1995年期间个人消费与股票持有量之间的关系。0.0072的R平方值在统计学上微不足道,因此边际消费倾向的估算没有参考价值。虽然在统计上没有意义,但有趣的是这种关系呈现负相关,即在该时期股市财富与消费支出之间存在反向关系,这一点从向下倾斜的趋势线可以看出。

1959至1995年股票持仓与个人消费

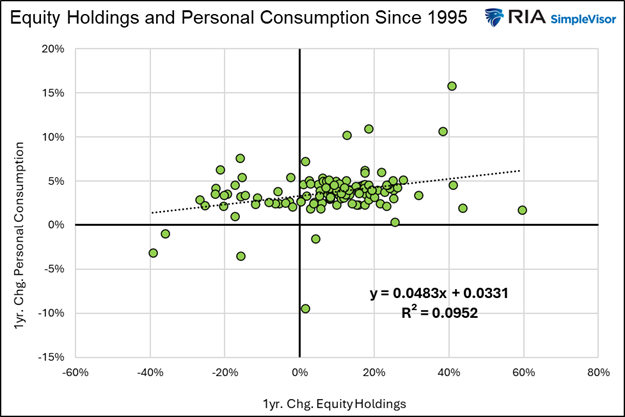

近年来,股票持有量与消费之间的关系有所加强。从1995年开始的数据显示,虽然R平方值仍然偏低,为0.0952,但趋势线呈上升趋势。这表明股票持有量与消费呈正相关关系。根据公式,边际消费倾向为0.0483,即股票财富每增加1美元,个人消费会增加接近5美分。

1995年以来股票持仓与个人消费

下图突显了股市与消费之间日益增强的正相关关系。随着拥有股票的人口比例快速增长(如第二张图所示),这种相关性的增强是可以预期的。

股票持仓与消费的相关度

股票持仓

边际消费倾向的乘数效应尽管两者的边际消费倾向差异很大,但我们还要

所谓的凯恩斯乘数表明,因此,对GDP的影响不仅仅是边际消费倾向,还包括乘数效应带来的额外推动。

凯恩斯乘数的计算公式是1 / (1 – MPC)。为了说明其影响力,我们来比较每1美元的额外收入和财富如何影响经济。

如前所述,收入的边际消费倾向是0.62。因此,乘数为1 / (1 – 0.62) = 2.63,这意味着收入增加1美元应该会带来GDP增加2.63美元。

用同样的计算方法,股票财富增加1美元应该会带来GDP增加1.054美元 – (1 / (1 – 0.048) = 1.054)。

要注意的是,股票财富与消费之间的相关性在统计学上较弱,因此这种关系的预测价值有限。其他指标,如受股价上升影响的消费者信心,可能会为伯南克的财富效应理论提供更有力的左证。

良性循环中的阻碍我们计算出股市财富的边际消费倾向为0.05,相比收入的0.62可说是微不足道。尽管股票财富增加一美元能带来略高于一美元的GDP增长,但这与收入增长的效果相比仍相形见绌。

以下几点解释了为何股市财富效应相比收入效应效率较低:

:大多数投资者无法动用退休账户中的收益。据估计,退休计划占总股票持有量的40%或更多。

:退休人士通常比年轻一代更富有,但由于预算限制,许多退休人士的消费倾向较低。

:我们的消费需求和意愿并不总是与财富增长同步。

:如下图所示,最富有的20%人口拥有绝大部分股票。因此,股票财富效应只适用于相对较小比例的人口。此外,极为富有的人不会因财富的边际变化而改变消费习惯。

股票市场收入

结语我们认为,股票带来的财富增长与GDP之间几乎呈一比一的关系。这种关系是双向的。换句话说,如果股市下跌导致股票财富减少,经济在边际上应该会受到负面影响。

在将财富效应应用于GDP预期时,需要注意这些因素。

- 用InvestingPro独家估值数据助你避开高估值股票。

- 用InvestingPro独家财务稳健度数据助你发现基本面更扎实的公司,他们可能更抗跌。

- 用独家股票筛选器筛选高息股,此外还内置了Piostroski高分股筛选器、我想要股息、现金为王等选股策略。

点击此处优惠解锁InvestingPro,或了解更多独家功能,无惧风风雨雨。